در دنیای امروز، مالیاتها نقش بسزایی در تأمین منابع مالی دولتها و ارائه خدمات عمومی دارند. یکی از انواع مالیاتهایی که در ایران بهویژه در حوزه کسب و کارهای خودرویی اهمیت پیدا کرده است، مالیات بر درآمد مشاغل خودرویی است. این مالیات شامل تمامی افرادی میشود که از طریق فعالیتهای خودرویی، درآمد کسب میکنند، اعم از مالکان خودروهای باری، مسافربری، حمل و نقل عمومی، صنعتی و راهسازی. در این مقاله به توضیح کاملی از مالیات مشاغل خودرویی، نحوه محاسبه، شرایط معافیت، و مدارک لازم برای اظهارنامه مالیاتی پرداخته شده است.

این اطلاعات برای کلیه صاحبان وسایل نقلیه عمومی و تجاری که در پایان سال مالی ملزم به اعلام درآمد و پرداخت مالیات خود هستند، ضروری است. آگاهی از جزئیات و مقررات مرتبط با این نوع مالیات به افراد کمک میکند تا بهدرستی تعهدات مالیاتی خود را انجام دهند و از هرگونه مشکلات قانونی جلوگیری کنند.

مالیات مشاغل خودرویی چیست ؟

طبق ماده 93 فانون مالیات های مستقیم، هرشخص حقیقی که از طریق خودرو کسب درآمد میکند، مشمول مالیات بر درآمد مشاغل خودرویی میشود. در این نوع مالیات نوع خودرو تاثیری ندارد و شامل تمامی خودرو هم اعم از مالکان خودروی باری، مسافربری و حمل و نقل عمومی و همچنین صنعتی و راهسازی میشود.

برای پرداخت مالیات مشاغل خودرویی، مالکان خودرو باید در پایان سال درآمد حاصل از خودرو خود را به اداره مالیات به وسیله اظهارنامه اعلام کنند. پس از محاسبه میزان مالیات توسط اداره مالیات افراد موظف هستند مالیات خود را از طریق دفاتر پیشخوان دولت یا اداره پست پرداخت کنند.

برای اظهارنامه مالیاتی نیاز به مدارک سند ماشین یا برگ سبز خودرو و شناسنامه و کارت ملی مالک و در صورت عدم مالکیت خودرو، وکالتنامه از طرف مالک است. البته این نکته حائز اهمیت است که مالیات بر خودروهای با ارزش بالای یک میلیارد تومان (مالیات بر دارایی خودروهای گران قیمت ) و مالیات بر خرید و فروش خودرو (مالیات بر نقل و انتقال خودرو) متفاوت است.

کدام خودروها باید مالیات مشاغل خودرویی عملکرد 1402 را بپردازند؟

در سال مالی 1402 (قابل پرداخت در سال 1403)، مطابق دستورالعمل شماره 200/1403/505 مورخ 1403/2/29، کلیه صاحبان مشاغل خودرویی که مجموع درآمد ارائه خدمات آنها حداکثر 150 برابر معافیت ماده 84 قانون مالیات های مستقیم (معادل صد و هشتاد میلیارد ریال) بوده است، مشمول پرداخت مالیات مقطوع هستند.

این دستورالعمل، کلیه دارندگان وسایل نقلیه عمومی از قبیل تاکسی، مینیبوس، اتوبوس، وانتبار، کامیون و کامیونت را مشمول پرداخت مالیات بر درآمد برای مشاغل خودرویی قرار داده است. همچنین، صاحبان انواع وانت بار پلاک سفید، وانت بارهای کرایه آژانسها، سواریهای پلاک سفید کرایه آژانسها یا موسسات تحت نظارت تاکسیرانی، شرکتهای تاکسی اینترنتی و وانت بار اینترنتی نیز مشمول پرداخت مالیات بر درآمد مشاغل خودرویی هستند.

چه کسانی مشمول مالیات مشاغل خودرویی نیستند؟

دولت برای دسته های خاصی از افراد، معافیت های مالیاتی در نظر گرفته است. این معافیت ها شامل:

- صاحبان مشاغل خودرویی که در اظهارنامه عملکرد 1402، درآمدشان را بیش از 150 برابر معافیت مالیاتی ماده 84 قانون مالیات های متسقیم باشد

«ماده ۸۴ قانون م.م اعلان میکند که تا میزان یکصد و پنجاه برابر حداقل حقوق مبنای جدول حقوق موضوع ماده (۱) قانون نظام هماهنگ پرداخت کارکنان دولت – مصوب ۱۳۷۰- درآمد سالانه مشمول مالیات حقوق کلیه حقوق بگیران از جمله کارگران مشمول قانون کار، از یک یا چند منبع، از پرداخت مالیات معاف می شود.»

- افرادی که تنها یک دستگاه خودرو تاکسی یا وانت بار در اختیار دارند

- صاحبان وسایل نقلیه همچون وانتها که به فعالیتهایی مانند فروش اجناس یا ترهبار مشغول هستند، نیازی به ثبتنام در سامانه مالیاتی مشاغل خودرو ندارند. در عوض، آنها باید به عنوان صاحبان کسب و کار در سامانه مالیات بر درآمد مشاغل ثبتنام کرده و تعهدات قانونی مرتبط با فعالیت خود را انجام دهند.

علاوه بر این، دولت هر ساله جهت حمایت از اقشار خاصی از جامعه و تشویق فعالیت اقتصادی در مناطق کمتر توسعه یافته، سقف درآمدی را تعیین میکند. در صورتی که درآمد فرد از این سقف کمتر باشد، آن شخص از پرداخت مالیات معاف خواهد شد.

جریمه های عدم ارسال اظهارنامه مالیات مشاغل خودرو

افرادی که در حوزه مشاغل خودرویی فعالیت میکنند در صورتی که نسبت به ارائه اظهارنامه مالیاتی اقدام نکنند مشمول پرداخت جریمه میشوند میزان جریمه عدم ارسال و ثبتنام اظهارنامه مالیاتی برای اشخاص حقوقی و صاحبان مشاغل معادل 30 درصد از مالیات متعلقه و برای سایر مؤدیان معادل 10 درصد از مالیات متعلقه است.

ذکر این نکته اهمیت دارد که در صورت دیرکرد در پرداخت مالیات، به ازای هر ماه دیرکرد 2.5 درصد جریمه به این مبالغ اضافه خواهد شد. همین موضوع باعث شده که پرداخت مالیات مشاغل خودرویی در مهلت زمانی تعیین شده توسط سازمان امور مالیاتی از اهمیت زیادی برخوردار باشد.

نحوه محاسبه مالیات وانت بار

بر اساس قانون صاحبان وانتبار (مزدا، وانت نیسان، وانت پیکان، وانت پراید و…) مشمول پرداخت مالیات مشاغل خودرویی بوده و باید درآمد خود را در پایان هر سال مالی در قالب اظهارنامه مالیاتی به سازمان امور مالیاتی ارائه نمایند. در واقع صاحبان انواع وانت بار موظف هستند که تا تاریخ 31 خرداد ماه هر سال، اظهارنامه مالیاتی درآمد خود را به همراه مدارک زیر به سازمان امور مالیاتی ارائه دهند:

- سند مالکیت وانت (برگ سبز)

- کارت ملی و شناسنامه مالک وانت بار

- وکالتنامه نماینده قانونی (در صورت اقدام کردن وکیل رسمی مالک خودرو برای انجام امور مالیاتی)

بر اساس قانون مالیاتهای مستقیم، مالیات وانت بار بر اساس منطقه جغرافیایی و محل کسب و کار محاسبه میشود که در پنج گروه تقسیمبندی شده و هر گروه ضرایب متفاوتی مطابق با جدول زیر دارد:

| محل فعالیت | استان تهران | استانهای گروه دوم | استانهای گروه سوم | استانهای گروه چهارم | استانهای گروه پنجم |

| مراکز استانها | %0 | %5 | %10 | %15 | %20 |

| شهرستانهای درجه اول | %5 | %10 | %15 | %20 | %25 |

| شهرستانهای درجه دوم | %10 | %15 | %20 | %25 | %30 |

گروه بندی استانی تعیین مالیات مشاغل خودرویی

در محاسبه مالیات مشاغل خودرویی باید از این موضوع که محل فعالیت شما در کدام دستهبندی استانها قرار دارد، اطلاع داشته باشید. دولت برای اینکه دریافت این مالیات عادلانه انجاام شود، شرایط اجتماعی و اقتصادی هر استان را در نظر گرفته و آنها در 5 گروه زیر دستهبندی کرده است:

- گروه اول: شهر تهران

- گروه دوم: استانهای آذربایجان شرقی، البرز، اصفهان، فارس، خراسان رضوی، گیلان، قزوین، مازندران، گیلان، هرمزگان و استان تهران به غیر از شهر تهران

- گروه سوم: استانهای مرکزی، کرمان، آذربایجان غربی، سمنان، گلستان، همدان، زنجان، قم، بوشهر، خوزستان، یزد

- گروه چهارم: استانهای کرمانشاه، چهارمحال و بختیاری، خراسان شمالی، اردبیل، لرستان

- گروه پنجم: استانهای خراسان جنوبی، سیستان و بلوچستان، کهگیلویه و بویراحمد، کردستان و ایلام

| گروهبندی استانها | گروه اول:

شهر تهران |

گروه دوم | گروه سوم | گروه چهارم | گروه چهارم |

| مرکز استانها | ۱۰۰٪ | ۹۵٪ | ۹۰٪ | ۸۵٪ | ۸۵٪ |

| شهرستانهای طبقه اول | ۹۵٪ | ۹۰٪ | ۸۵٪ | ۸۰٪ | ۸۰٪ |

| شهرستانهای طبقه دوم | ۹۰٪ | ۸۵٪ | ۸۰٪ | ۷۵٪ | ۷۵٪ |

مهلت پرداخت مالیات مشاغل خودرو

مالکان مشاغل خودرویی مانند سایر افراد حقیقی که صاحب کسب و کار هستند، باید تا پایان خرداد ماه هر سال به منظور پرداخت مالیات مشاغل خودرویی، نسبت به تکمیل اظهارنامه مالیاتی خود و ارسال آن به سازمان امور مالیاتی اقدام کنند. این اشخاص باید قبوض مالیاتی را دریافت کرده و مالیات متعلقه را پرداخت نمایند.

نحوه محاسبه مالیات مشاغل خودرویی در سال 1403

نرخ مالیات مشاغل خودرویی افراد حقیقی در سال 1403 به شرح زیر است:

- برای درآمد تا 2 میلیارد ریال (200 میلیون تومان)، نرخ مالیات سالانه 15 درصد است.

- برای مازاد درآمد بر 2 میلیارد ریال (200 میلیون تومان) تا سقف 4 میلیارد ریال (400 میلیون تومان)، نرخ مالیات سالانه 20 درصد است.

- برای مازاد درآمد بر 4 میلیارد ریال (400 میلیون تومان)، نرخ مالیات سالانه 25 درصد است.

در نظر داشته باشید، به دو شیوه مالیات مشاغل خودرویی در سال 1403 محاسبه میشود:

مالیات مقطوع برای مشاغل خودرویی

بر اساس دستورالعمل ابلاغی سازمان مالیاتی، صاحبان مشاغل خودرویی که مجموع درآمد یا فروش ناخالص ارائه خدمات آنها در سال 1402 کمتر از 67.200.000.000 ریال بوده است، میتوانند از مالیات مقطوع مشاغل خودرویی استفاده کنند.

مالیات مقطوع مربوط به مالیات نقل و انتقالات ملک، خودرو، سهام است. مطابق تبصره ماده 100 قانون مالیاتهای مستقیم، صاحبان این مشاغل از ارائه تکالیفی مانند ارسال اظهارنامه مالیاتی و نگهداری دفاتر مالی معاف هستند.

مالیات بر درآمد مشاغل خودرویی با ارائه اظهارنامه مالیاتی

در صورتی که درآمد حاصل از فعالیت اقتصادی مشاغل خودرویی بیش از 180.000.000.000 ریال در سال 1402 بوده است، زیرا این افر اد طبق گروه بندی مشاغل سال 1402 جزو گروه دوم مشاغل مالیاتی، یعنی اشخاص با درآمد متوسط رو به بالا هستند و موظف به تنظیم و تحریر اظهارنامه عملکرد هستند.

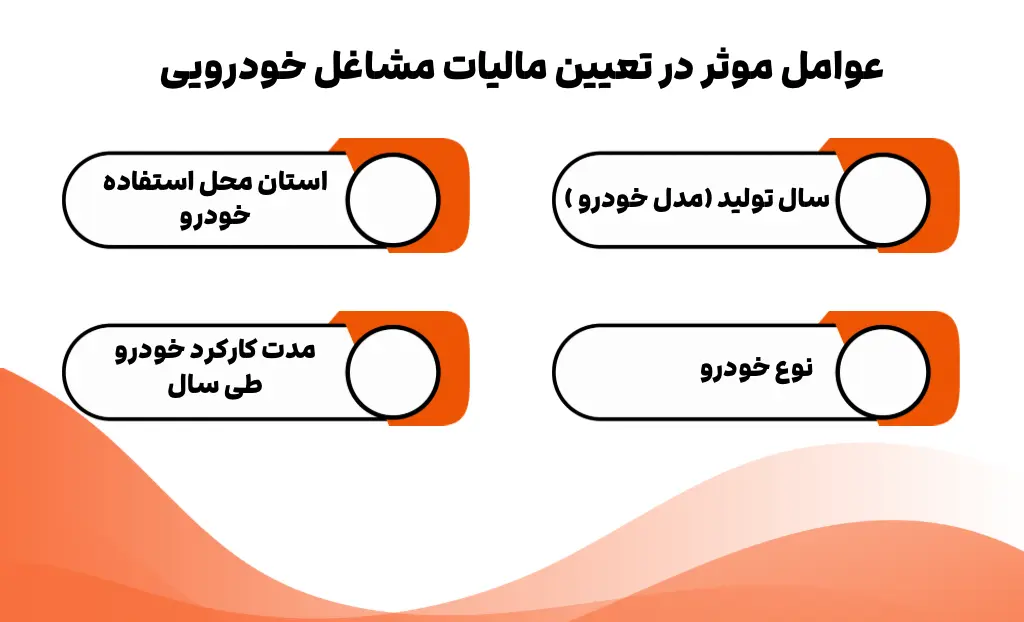

عوامل موثر در تعیین مالیات مشاغل خودرویی

مالیات بر درآمد مشاغل خودرویی به عوامل زیر بستگی دارد.

- نوع خودرو

- مدت کارکرد خودرو طی سال

- استان محل استفاده خودرو

- سال تولید (مدل خودرو)

همچنین، سازمان مالیاتی به منظور دریافت مالیات منصفانه، عامل شرایط جغرافیایی و اقتصادی استان محل استفاده خودرو را نیز در محاسبه مالیات مشاغل خودرویی در نظر گرفته است. به این صورت که:

- استانهای کشور بر اساس امکانات و شاخصهای موثر و به لحاظ وضعیت اقتصادی، فرهنگی و شرایط جوی تقسیمبندی شدهاند.

- ساکنان هر استان با توجه به میزان درآمد عمومی و سطح زندگی خود، همچنین استهلاک خودروها در آن استان، درصدی از مالیات تعیین شده را میپردازند.

- بنابراین، عوامل مختلف جغرافیایی، اقتصادی و استهلاک خودرو در محاسبه مالیات مشاغل خودرویی در نظر گرفته میشود.

گروه بندی استانی تعیین مالیات مشاغل خودرویی

همانطور که گفته شد یکی از عوامل موثر بر مالیات بر درآمد مشاغل خودرویی، محل کسب و کار است که طبق قانون به پنج گروه با ضرایب متفاوت به شرح زیر تقسیم میشوند. ضرایب درصد کسری از مالیات را نشان میدهد.

- استان تهران: مرکز استان 0 درصد، شهرستان درجه اول 5 درصد، شهرستان درجه دوم 10 درصد

- آذربایجان شرقی، البرز، خراسان رضوی، فارس، قزوین، گیلان، هرمزگان، مازندران و اصفهان: مراکز استان 5 درصد، شهرستان درجه اول 10 درصد، شهرستان درجه دوم 15 درصد

- آذربایجان غربی، کرمان، گلستان، سمنان، زنجان، قم، مرکزی، بوشهر، خوزستان و همدان: مراکز استان10 درصد، شهرستان درجه اول 15 درصد، شهرستان درجه دوم 20 درصد

- چهارمحال و بختیاری، کرمانشاه، لرستان و خراسان شمالی: مراکز استان 15 درصد، شهرستان درجه اول 20 درصد، شهرستان درجه دوم 25 درصد

- سیستان و بلوچستان، خراسان جنوبی، کردستان، ایلام، کهگیلویه و بویراحمد و اردبیل: مراکز استان 20 درصد، شهرستان درجه اول 25 درصد، شهرستان درجه دوم 30 درصد

بنابراین، قبل از محاسبه مالیات بر درآمد مشاغل خودرویی، لازم است محل فعالیت شما در کدام یک از این گروهها قرار دارد تا بتوانید قوانین مالیاتی خاص آن منطقه را بررسی و مالیات خود را محاسبه کنید.

نحوه پرداخت مالیات مشاغل خودرویی

مراحل پرداخت مالیات مشاغل خودرویی به شرح زیر است:

- مراجعه به سامانه مالیات مشاغل خودرویی به نشانی https://vin.tax.gov.ir:8085/NotaryPublic/Inquiry

- ورود به سامانه با استفاده از نام کاربری و رمز عبور

- ورود به بخش منابع درآمد و اظهارنامهها

- تکمیل اظهارنامه یا تکمیل فرم تبصره 100

- پرداخت مالیات متعلقه از طریق سامانه

اظهارنامه عملکرد مالیات مشاغل خودرویی برای عملکرد 1402

در سال 1402، صاحبان مشاغل خودرویی، از جمله تاکسی، وانت، ماشینهای راهسازی، کامیون و کامیونت و سایر مشاغل خودرویی، باید یکی از دو اقدام زیر را انجام دهند:

- تکمیل اظهارنامه عملکرد مشاغل خودرویی برای سال 1402

- پذیرش و تکمیل فرم مالیات مقطوع (موضوع تبصره ماده 100)

مالیات این مشاغل به صورت مقطوع محاسبه میشود. اگر مجموع درآمد آنها در سال 1402 بیش از 180,000,000,000 ريال (سقف استفاده از تسهیلات تبصره ماده 100) باشد، آنها ملزم به تکمیل و ارسال اظهارنامه مالیاتی هستند. در غیر این صورت، با فعال نمودن تیک استفاده از تبصره ماده 100 ق.م.م، الزامی به ارسال اظهارنامه مالیاتی نیست.

نتیجه گیری

در سال مالی 1402 (قابل پرداخت در سال 1403)، کلیه صاحبان مشاغل خودرویی که مجموع درآمد ارائه خدمات آنها حداکثر 150 برابر معافیت ماده 84 قانون مالیات های مستقیم (معادل صد و هشتاد میلیارد ریال) بوده است، مشمول پرداخت مالیات مقطوع هستند. این دستورالعمل، دارندگان وسایل نقلیه عمومی از قبیل تاکسی، مینیبوس، اتوبوس، وانتبار، کامیون و کامیونت را مشمول پرداخت مالیات بر درآمد برای مشاغل خودرویی قرار داده است.

همچنین، صاحبان انواع وانت بار پلاک سفید، وانت بارهای کرایه آژانسها، سواریهای پلاک سفید کرایه آژانسها یا موسسات تحت نظارت تاکسیرانی، شرکتهای تاکسی اینترنتی و وانت بار اینترنتی نیز مشمول پرداخت مالیات بر درآمد مشاغل خودرویی هستند. مقدار مالیاتی که اشخاص پرداخت میکنند به منطقه کسب و کار بستگی دارد و درصدی از آن طبق قانون کاسته میشود.

سوالات متداول:

۱. مالیات مشاغل خودرویی در سال ۱۴۰۴ شامل چه خودروهایی میشود؟

طبق مقررات سازمان امور مالیاتی، تمامی خودروهای سواری شخصی، تاکسیهای درونشهری و برونشهری، خودروهای باری، وانتبارها، اتوبوسها، مینیبوسها و خودروهای سنگین مشمول مالیات مشاغل خودرویی هستند. تنها برخی خودروهای خاص که در مناطق محروم فعالیت میکنند یا معافیتهای قانونی دارند، از مالیات معاف هستند.

۲. آیا تاکسیهای اینترنتی (اسنپ و تپسی) هم موظف به پرداخت مالیات هستند؟

بله. رانندگان تاکسیهای اینترنتی مانند اسنپ، تپسی و سایر پلتفرمهای مشابه نیز جزو مشاغل خودرویی محسوب میشوند و موظفند مالیات متعلقه را بر اساس میزان درآمد و دستورالعمل سازمان امور مالیاتی پرداخت کنند. این مالیات معمولاً به صورت مالیات مقطوع تعیین میشود.

۳. مالیات خودروهای باری و سنگین چگونه محاسبه میشود؟

برای خودروهای باری، کامیونها و خودروهای سنگین، مالیات مشاغل خودرویی بر اساس نوع خودرو، ظرفیت باربری، مدل خودرو و میزان فعالیت سالانه تعیین میشود. در بسیاری از موارد، مالیات این خودروها بیشتر از خودروهای سواری است زیرا درآمد بالقوه بیشتری دارند.

۴. اگر رانندهای چند خودرو داشته باشد، مالیات مشاغل خودرویی او چگونه تعیین میشود؟

در صورتی که یک راننده یا مالک چند خودرو داشته باشد، مالیات هر خودرو به صورت جداگانه محاسبه میشود. به عبارت دیگر، هر پلاک خودرو یک پرونده مالیاتی مستقل دارد و مجموع آنها به عنوان مالیات نهایی مالک لحاظ خواهد شد.

۵. جریمه عدم پرداخت یا تأخیر در پرداخت مالیات مشاغل خودرویی چقدر است؟

اگر راننده یا مالک خودرو مالیات تعیین شده را در موعد مقرر پرداخت نکند، مشمول جریمه دیرکرد خواهد شد. این جریمه معمولاً ۲.۵ درصد مالیات به ازای هر ماه تأخیر است. علاوه بر این، عدم پرداخت به موقع میتواند موجب مسدود شدن خدمات دولتی مانند نقل و انتقال خودرو یا تمدید کارت سوخت شود.

بدون دیدگاه